Türkiye’de enflasyon Eylül ayında %83’e ulaştı ve bankanın takipteki kredi portföylerinde daha fazla büyümeye katkıda bulunması beklenen.

Türk bankaları şişen makûs kredileri satmak için bağlantı içinde oldukları yabancı yatırımcıları çekmekte zorlanıyor. Zira kelam konusu kredilerin nasıl kıymetleneceği ve ülkedeki ekonomik ve politik belirsizlikler nedeniyle artan tasalar milletlerarası yatırımcıları performans göstermeyen problemli kredilerden uzak tutuyor.

S&P Küresel Market Intelligence tahliline nazaran, Türkiye’nin takipteki kredileri yahut NPL’lerinin satışları 2019’dan bu yana düşerken, bankacılık sistemindeki düşünceli borç düzeyi büyümeye devam etti. Son yasal ıslahatlar, NPL piyasasında daha fazla yabancı yatırımın önünü açtı, lakin ilgi şu ana kadar düşük kaldı.

PwC ünitesi Strategy&’de Türkiye’de finansal hizmetler danışmanlığı alanında ortak olan Ozan Cığızoğlu, Market Intelligence’a verdiği demeçte, yabancı yatırımcıların rastgele bir Türk varlığına satın almak için koymak isteyecekleri yüksek riskli primin bankaların satış fiyatı beklentilerini karşılamayacağını söyledi. Bunun, Haziran 2023’teki seçimlerden evvel makroekonomik görünümün güzelleşmeden daha yüksek vitese geçmesi mümkün olmayan Türkiye NPL pazarındaki mevcut fiyat farkını genişleteceğini ekledi.

Türk bankaları için bu, takipteki düşünceli borcun bilançolarında daha uzun mühlet kalacağı ve zayıf iktisat ve yüksek enflasyon nedeniyle borçluların geri ödeme kabiliyeti kötüleştikçe potansiyel olarak artacağı manasına geliyor. Daha fazla NPL, bankaların karlılıklarına, sermayelerine ve münasebetiyle iktisada borç verme yeteneklerine yük oluşturacak.

Sıkıntılı krediler artıyor

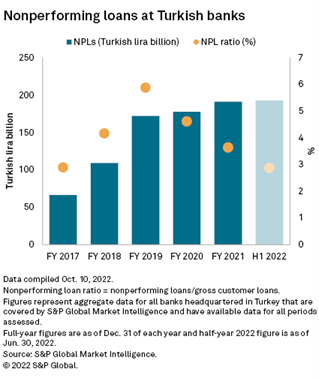

Market Intelligence bilgileri, 30 Haziran itibariyle Türk bankaları tarafından tutulan NPL’lerin ve Etap 2 kredilerinin – kıymetli temerrüt riski altında olarak sınıflandırılanlar – düzeyinin, 2021 tam yıl toplamlarını aştığını gösteriyor. NPL’lerin toplam fiyatı 192,67 milyar liraya, 2. Etap kredilerin ise 667,48 milyar liraya yükselerek sistemdeki toplam külfetli borç toplamı Haziran ayı sonunda 860 milyar liranın üzerine yahut 46 milyar doların üzerine çıktı. 2021 yılının tamamı için toplam meblağ 791,48 milyar lira olarak gerçekleşti ve bunun 191,18 milyar lirası NPL oldu.

Banka etkin kalitesinin, ekonomik yavaşlama, yaygın enflasyon ve liranın potansiyel olarak daha fazla paha kaybetmesi nedeniyle 2023’te daha da berbatlaşması ve daha fazla Evre 2 kredisinin NPL kategorisine girmesi bekleniyor. S&P Küresel Ratings, 4 Ekim’deki bir raporunda, daha zayıf bir liranın, hala döviz borcuna yüksek oranda maruz kalan Türk şirketler bölümünün kredibilitesini aşındıracağını ve bankaların kredi defterlerini vuracağını söyledi.

COVID-19 yardım tedbirleri, 2020 ve 2021’de ekonomik performansı artırarak bankaların NPL tahsilatını kolaylaştırdı. Tekrar de bu güzelleşme bu yıl sona erecek. Dünya Bankası’nın 10 Ekim’deki varsayımlarına nazaran, Türkiye’de GSYİH büyümesinin 2022’de %4,7’den 2023’te %2,7’ye düşmesi bekleniyor.

Piyasa gözlemcilerine nazaran, S&P Küresel Ratings’in 2022’de ortalama %74 ve 2023’te % 40 olacağını kestirim ettiği yükselen enflasyon ve ekonomik yavaşlama, bankalara, bilhassa kurumsal kredi defterlerinde, makûs borç meseleleriyle başa çıkmaları açısından daha fazla baskı oluşturacak. Lira sıkışıklığı, birçok işletmeyi hala banka bilançolarında yer alan döviz borçlarını ödeyemez hale getirdi.

NPL satışları düşüyor

Market Intelligence dataları, 2022’de şu ana kadar hepsi mahallî varlık idare şirketlerine olmak kaydıyla yalnızca üç NPL satışı olduğunu göstermekte. 2019’da bu sayı 11’di.

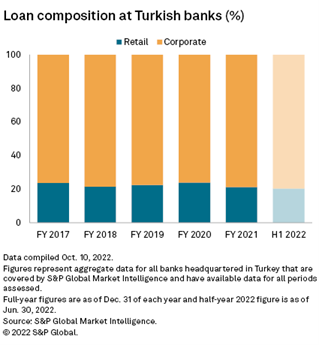

Piyasa gözlemcilerine nazaran, ülkedeki oluşan berbat borç krizinin çözülmesi, şu ana kadar gerçekleşmemiş olan büyük ticari ve kurumsal kredi portföylerinin tekrar yapılandırılmasını ve satılmasını gerektirecek. Market Intelligence bilgilerine nazaran, şirket borçları son beş buçuk yılda Türk banka kredi portföylerinin yaklaşık %80’ini oluşturuyor.

Türkiye Bankalar Birliği datalarına nazaran de Türkiye’deki NPL’lerdeki kurumsal borçların oranı benziyor: tüketici NPL’leri Temmuz 2022 itibariyle ülkedeki toplam NPL’lerin yalnızca %16,7’sini oluşturmakta.

İstanbul merkezli Esin Avukatlık Ortaklığı’nın bankacılık, finans ve sermaye piyasası uygulamaları lideri Muhsin Keskin, bir röportajda, bankaların, işletmelerden geri ödeme toplama mümkünlüğünün daha düzgün olduğuna inandıkları için kurumsal NPL’leri satmaya yahut bu portföyler için fiyat indirimlerini kabul etmeye daha az istekli olma eğiliminde olduklarını söyledi. Keskin, bankaların gelecekte toplamak için büyük umutları olmadığı perakende NPL’lerin satılmasının daha kolay olduğunu belirtti.

Ayrıca, ticari ve kurumsal NPL portföylerinin yerli varlık yöneticileri tarafından ele alınmasının daha güç olduğunu, bunların birçoklarında ölçek sorunu olduğunu söyledi.

Son üç yılda Türk bankaları tarafından yabancı yatırımcılara direkt NPL satışı yapılmadı. Son yıllarda yabancı yatırımcıların Türkiye NPL piyasasına iştirakini artırmaya yönelik uğraşlar sarf edildi. Ekim 2021’de menkul kıymetleştirme kanununda yapılan bir değişiklik sürecin kıymetli bir adımı olarak isimlendirilmişti. Yasa, daha evvel sadece kredilerin gerçekleştirilmesi için müsaade verilen NPL’lere dayalı varlığa dayalı menkul değerlerin ihracına müsaade verecek biçimde değiştirildi.

Türkiye’nin yasama ortamı güzelleştikçe, memleketler arası finansal sponsorlar, kredi fonları ve endüstriyel ölçekli borç servisi firmaları, global finansal krizden bu yana geçen on yıl boyunca bekledikleri getirileri sağlamak için yeni fırsatlar arayacaklar. Hukuk firması White & Case’in global M&A ve kurumsal uygulamasının ortağı Hyder Jumabhoy, bir röportajda, “Türkiye’yi muhtemelen bu yeni pazarlardan biri olarak görüyoruz” dedi.

Yine de, yaklaşan seçimler ve mevcut makro ortam göz önüne alındığında, gelgitin dönmesi muhtemelen birkaç yıl sürecek. Cığızoğlu, “Bankalar seçimden sonra görünümde bir değişiklik olacağını umuyor. Herkes iktisadın daha âlâ olmasını bekliyor” dedi.

SP Global

SPOR

22 Kasım 2024SPOR

22 Kasım 2024SPOR

22 Kasım 2024SPOR

22 Kasım 2024SPOR

22 Kasım 2024SPOR

22 Kasım 2024SPOR

22 Kasım 2024 1

‘Baldız’ ve ‘kurye’ cinayetinde kan donduran ayrıntılar ortaya çıktı: Sosyal medya hesabına girip mesajlar atmış!

13345 kez okundu

1

‘Baldız’ ve ‘kurye’ cinayetinde kan donduran ayrıntılar ortaya çıktı: Sosyal medya hesabına girip mesajlar atmış!

13345 kez okundu

2

15 hisse hedef fiyatını yükseltti

11621 kez okundu

2

15 hisse hedef fiyatını yükseltti

11621 kez okundu

3

HSBC, havacılık hisselerini mercek altına aldı

2070 kez okundu

3

HSBC, havacılık hisselerini mercek altına aldı

2070 kez okundu

4

Motorine 10 kuruş zam

1986 kez okundu

4

Motorine 10 kuruş zam

1986 kez okundu

5

Aramco’nun net kârı yüzde 25 eridi

1869 kez okundu

5

Aramco’nun net kârı yüzde 25 eridi

1869 kez okundu